ローソク足トレード手法とは?

ローソク足トレード手法とは、チャートやローソク足の形状をシンプルに分析して、新規に買うレートや決済で売るレートなどを明確に導き出す手法です。

テクニカル分析には、チャート分析はもとより移動平均線やRSI、ボリンジャーバンドなど様々な分析があります。ところが、どうなったら利益を確定すべきか?どうなったら諦めて損切りすべきか?これらが明確に導き出されなかったり、事前に察知し予約注文することが困難なテクニカルが多いと感じたこともありませんか?

また、それらテクニカルを活用したアドバイスには、この辺を超えたら…この辺まで下がったら…など、具体的なようでも、実はトレードに活かしにくいと感じたことはありませんか?

しかし、ローソク足トレード手法では、そのようなことがありません。

この手法を使用して予想をすることが、なぜ有効なのでしょうか。それは、新規に買うレートや決済で売るレートが「明確に提示できる」からです。この「明確に提示できる」ということが、実際にトレードを行う立場として考えた場合、非常に重要なファクターとなります。ランダムに変動する相場の値動きに対して、レートを待ち構えてトレードすることができるようになり、1回のトレードに伴うリスクとリターンが事前に明確に定まります。事前に許容すべきリスクが決まるので、リスクの拡大が防げるのです。また、希望的観測による無駄なトレードや迷いが生じにくくもなります。

ローソク足トレード手法は、FXにおいて短期間で数億を稼ぎ出すような手法ではありませんが、他に類を見ない実践的手法として、新鮮味を感じていただければ幸いです。また、当該手法が、皆様が探していたトレードの本質であることを願います。

ローソク足とは?

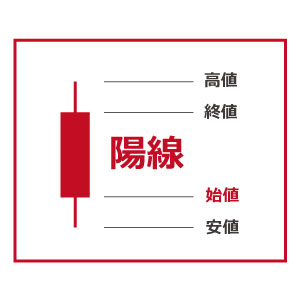

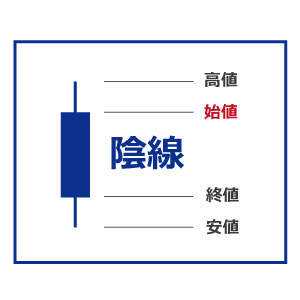

ローソク足とは始値・高値・安値・終値の4点を用いて、時間軸1本の値動きを表示する方法です。日本国内で生まれ、直観的に値動きが把握できることから認知度が高く、世界的に使用されています。値動きによって様々な形状に変化し、ローソクに似た形状であることから、その名が付けられました。

例えば日足(ひあし)と言って、1日の値動きを1本のローソクで表現する場合、1日のオープン(始値)からクローズ(終値)にかけて値段が上がっていれば、赤く染め、これを陽線と呼びます。オープン(始値)よりも下げて終わる場合は青く染め、これを陰線と呼びます。日中の瞬間の高値や安値は「ヒゲ」と言って、上下に飛び出る線で表現します。

月足(つきあし)と呼ばれるものは、ローソク足1本の動きで1ヶ月分の値動きを表し、1時間足はローソク足1本の動きで1時間分が表現されています。

どんなルールでトレードしているの?

トレードルールの基本は、以下の通りです。

1.月足を見てから日足を見て、1時間足を見ます。

2.波動(波形)を見てから時間を数えて、計算値を出します。

3.エントリーする前に損切りの値を決め、予め許容すべきリスクを知ります。

4.想定するリターンと当該リスクを比較します。

5.当該リスクを許容できるか否かで、エントリーの可否を決めます。

突然「波動」や「時間」などと言われて、とても難しく感じるかもしれませんが、考え方は非常にシンプルです。「分析の基礎」で、分かりやすく図を用いて解説していきます。

また、分析により導いた方向性は、あくまでも仮説の域は超えず、絶対はあり得ません。よって、常に思惑と逆方向に動いた場合のリスク幅は決めておかねばなりません。それが受け入れられないケースのトレードは見送りましょう。

以下のボタンから口座開設+1万通貨のトレードで「ローソク足手法の特典動画(37分18秒)」をプレゼント!

既にひまわり証券にFX口座をお持ちの方は?

2023年7月1日以降に1万通貨以上のお取引で特典動画をプレゼントいたします。

条件達成後に以下のお問い合わせフォームから

「ログインIDとお名前」および「特典動画希望」と明記して送信ください。

お取引状況を確認後、ご登録のメールアドレス宛に特典動画をお送りいたします。

分析の基礎

使用しているチャートの時間軸は、以下の3種類です。

上記のチャート以外は使用していません。分析する対象を抑えることで、よりシンプルに明確な数字が導き出せるためです。大局として月足を見つつ、日足と1時間足で具体的なトレード戦略を立てます。

また、分析の順序は以下の通りです。

3波動の決定が確認できると、その方向性(買い圧力・売り圧力)がいつまで続くか?という時間が算出できるようになります。

最後にその時間内で達成すべき計算値を算出します。

波動が決まらなければ、時間も計算値も定まりません。よって、波動が最初に見るべき項目となります。

次に、上げるための時間・下げるための時間というものが割り出せるわけですが、その時間が残されていなければ、先に決定した波動の効力は失われます。計算値よりも時間が優先されるのはそのためです。

・3波動

前述の通り、月足・日足・1時間足のチャートが、どのような波動(波形)なのか?が分析の出発点です。3波動には「上げ3波動」と「下げ3波動」の2種類があります。

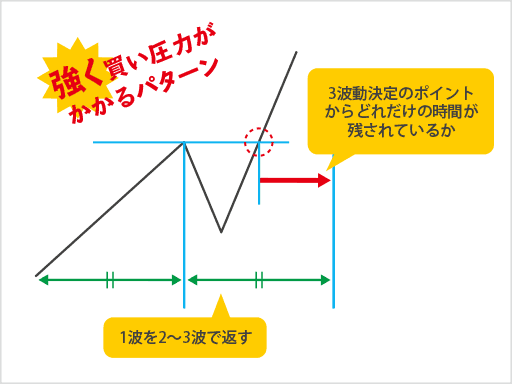

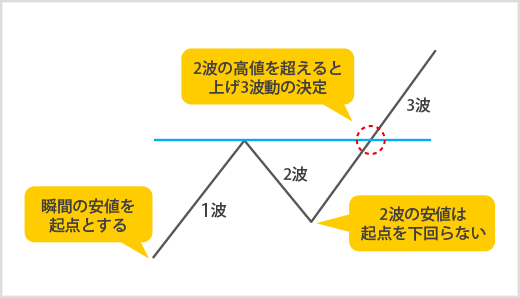

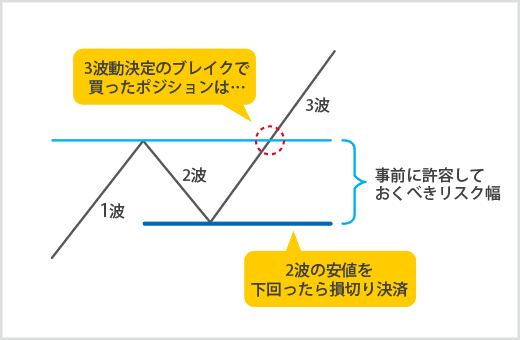

チャート上にある直近の安値からの上昇を1波、その後の下落を2波、再び上昇に転じて3波となります。2波のボトムが起点(直近の安値)を下回らずに1波のトップを超えた時点が、上げ3波動決定のポイントです。起点・1波のトップ・2波のボトムは、すべて瞬間の高値・安値で考えます。

なお、下げ3波動は、上げ3波動を真逆に置き換えた考え方です。

では、チャート上で3波動が確認できたら、その波動がいつまで有効なのか?をローソク足の本数から導き出します。

・時間

決定した3波動には、有効期限が存在します。いつまで上がるのか?が分かります。この時間概念をトレードに盛り込める点が、他のチャート分析やテクニカルには無い、ローソク足トレード手法の特長であり、FXの予想に役立ちます。

上げるための時間がたっぷりと残されている場合、強気に攻めることができます。上げるための時間が残されていない場合、トレードを控えたり、逆方向への仕掛けが検討できます。

時間のパターンと算出方法は、以下の2つです(上げ3波動の例)。

・「強く」買い圧力が掛かるパターン

1波に要したチャートの本数を1波の終わり(トップ)から数えた距離。

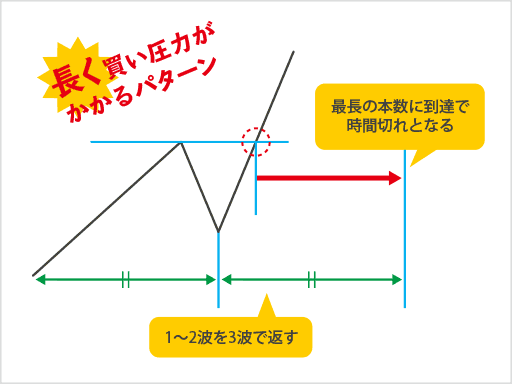

・「長く」買い圧力が掛かるパターン

1波から2波に要したチャートの本数を2波の終わり(ボトム)から数えた距離。

なお、最長の本数に到達すると時間切れとなり、上げるための時間は残されていないと判断します。これにより、決定した波動は無効となります。なお、時間の計算は、余波として1~2本の誤差を考慮して分析します。

・計算値

どこで利益を確定すべきかは、計算値で決定します。

計算値には4つのパターンがあり、以下の通りです。

・最小

・基本

・最大

・継続

計算値はすべて瞬間の高値・安値で算出します。

忘れてはならないのが、計算値より時間が優先するということです。買い圧力や売り圧力の時間が切れた状態で計算値を追いかけるのは、得策とは言えません。あくまでも時間を優先したうえで目標値を定めましょう。

図では上げ3波動を例にして解説していますが、下げ3波動においては算出方法を真逆にしてお考え下さい。

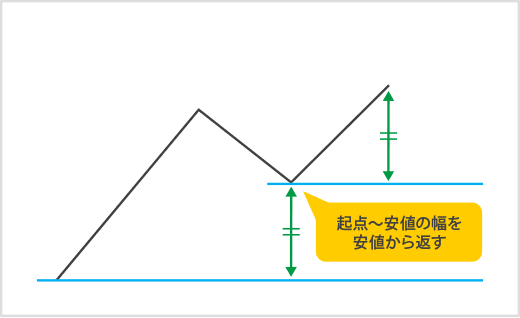

【最小】

■概要

最も達成しやすい計算値であり、3波動の決定時点ではすでに達成されているケースも多々見られる。最小の計算値すら達成できない3波動の出現は、相場反転の兆しとなりうる。

■算出方法

安値から安値の幅を安値から返した値。

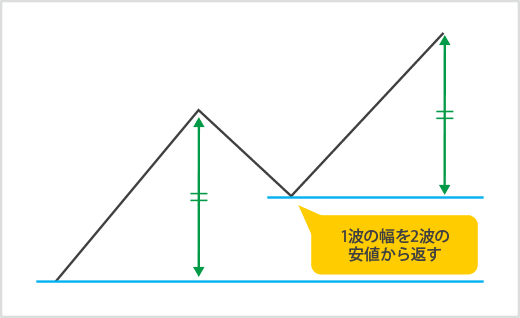

【基本】

■概要

基本となる計算値で、2波の下げが深いと達成が容易になり、浅いと達成が困難となる。

■算出方法

1波の幅を2波の安値から返した値。

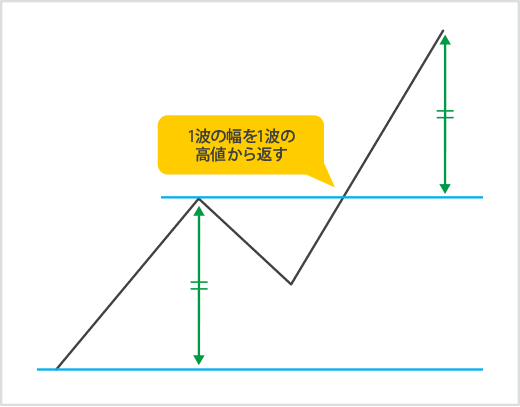

【最大】

■概要

最大の計算値の達成はトレンドの肯定と判断され、その後に下落が見られても持ち直すと言われている。また、当該計算値は節目と考えられているため、いったんは利益を確定しておく値としても注目されている。

■算出方法

1波の幅を1波の高値から返した値。

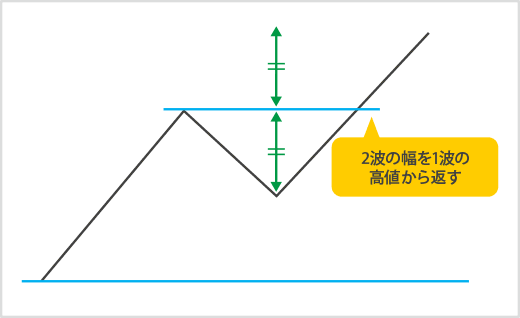

【継続】

■概要

継続の計算値が達成されると次回計算値への期待感が高まるため、追加の買いを仕掛けるタイミングとして用いる。

■算出方法

押し目の幅を1波の高値から返した値。

その他の波動(中間波動)

中間波動とは、相場の揉み合い(横ばい)期間に発生する波形を指します。これらの波形の定義が崩れることで、相場再出発もしくは相場破綻へのキッカケとなります。

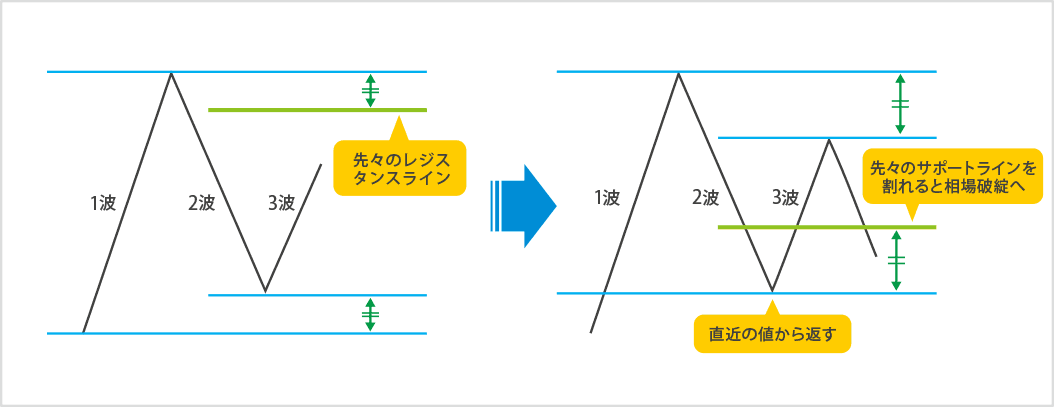

【縮小型】

■概要

直近の安値を割れずに反発し始めた際に1波をポール(軸)として縮小していく波形。縮小した先でレジスタンスを上回れば、相場再出発と考え、サポートを下回れば相場破綻と考える。

■算出方法

3波が発生しうるタイミングで、安値から安値の幅を1波の高値から返した値。その後に反転が見られれば、直近の高値から高値の幅を直近の値から返していく。

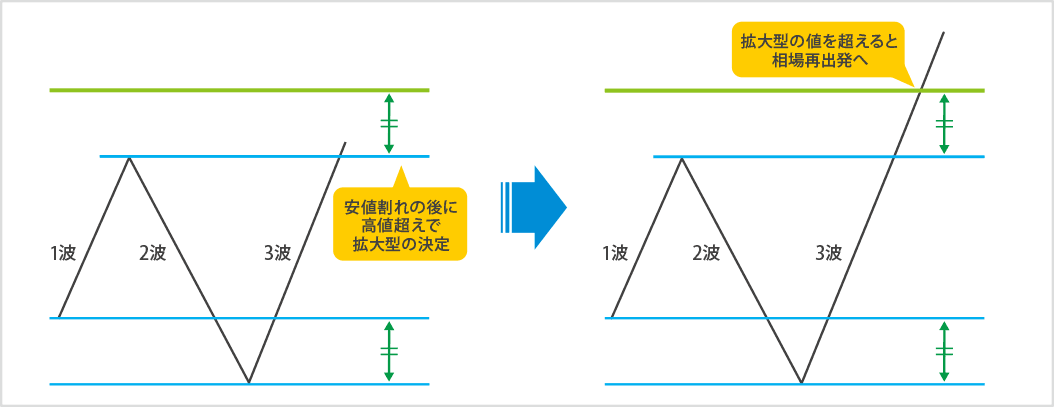

【拡大型】

■概要

直近の高値と安値を更新しながら、1波をポール(軸)として拡大していく波形。拡大した先でレジスタンスを上回れば、相場再出発と考え、サポートを下回れば相場破綻と考える。

■算出方法

起点の安値を下回った後に直近の高値を超えると、拡大型波動の決定となる。

損切りのポイント

トレードにおいては、損切り(撤退)のポイントを予め決定しておくことが肝要です。新規に売り買い(エントリー)を行う時点で損切りのポイントが決まっていないと、相場の急変時に想定外の損失を被ることになります。また、波形の変化に気付くのが遅れてしまう事態を招きます。必ず損切りの値を決めてから、新規の仕掛けを行う癖を付けましょう。ローソク足トレード手法では、概ね2パターンの定義で損切りの値を事前に決定しています。買いポジションを保有した例で解説いたします。

【損切りの定義1】

■条件

3波動の決定後に2波の安値を割れる

■解説

3波動決定後に2波の安値を下回ることで、3波動の否定となります。 つまり、その時点で買い圧力が無くなるため、ブレイクで買ったポジションは、一旦は決済をしておくべきポイントとなります(拡大型の中間波動に移行します)。なお、下げ3波動の場合は、2波の高値を超えた場面となります。

【損切りの定義2】

■条件

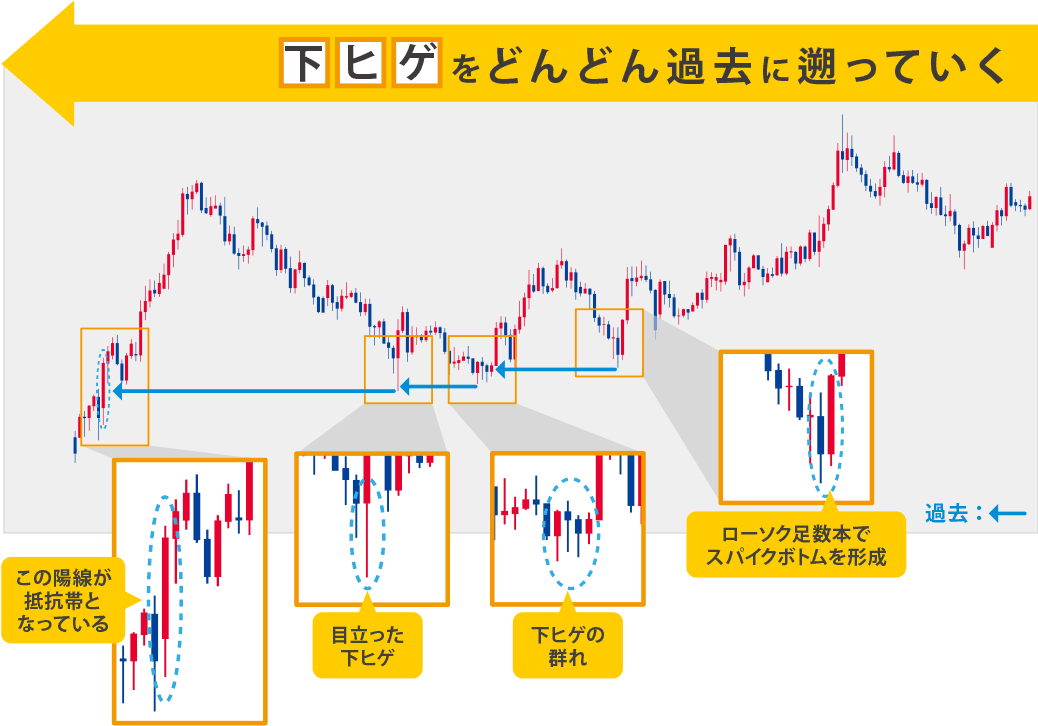

下ヒゲを過去に遡って、最初にぶつかるローソク足の安値を割れる

■解説

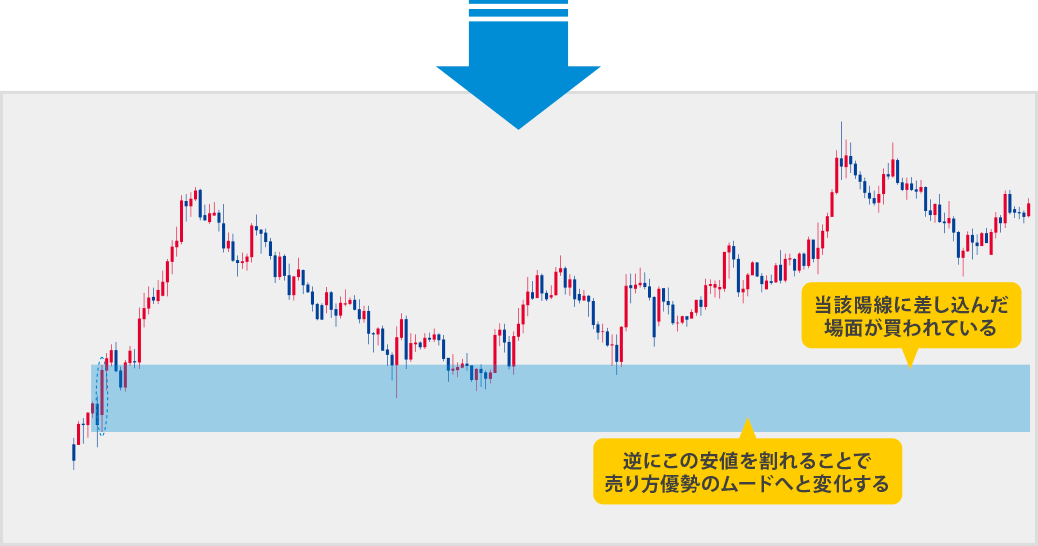

抵抗帯となっているローソク足(陽線)の安値を割れることで、売り方優勢と判断し、買いポジションは一旦は決済しておくべきポイントとなります。なお、売りトレードの場合は、抵抗帯となっているローソク足(陰線)の高値を超えたポイントを損切りの値とします。

■ローソク足を用いた抵抗帯の考え方

上ヒゲ・下ヒゲを過去に遡ると、抵抗帯が現れます。

上ヒゲのローソク足とは、スタートから一旦は大きく上昇したものの、結局は下げて終わってしまった型を指します。

つまり、上げの失敗作と解釈します。逆に下ヒゲのローソク足は、下げの失敗作と解釈します。なぜ上げや下げに失敗したのか?それは、過去にある何かを嫌がって、上げや下げに抵抗を示しているのです。ヒゲの付いたローソク足を過去に遡っていくことで、原因が判明します。

下ヒゲを例に解説しますと、まずは下ヒゲの付いたローソク足の瞬間の安値を過去に遡ります。最初にぶつかったローソク足に目立った下ヒゲがあれば、その下ヒゲの安値も過去に遡ります。ローソク足が数本でスパイク的な動きを形成している場合、それらの安値も過去に遡っていきます。

すると、これらを繰り返したことで、程よい陽線にぶつかります。その陽線こそ抵抗帯として考えます。当該陽線に差し込んできた場面は買われると解釈します。また、当該陽線を割れた場合、売り方有利に転換すると解釈します。

実践で使える分析の応用(お客様限定)

ひまわり証券に口座をお持ちのお客様へは、ローソク足分析の応用として、FXの予想・実践に役立つ11の戦略例をご案内しています。取引画面内から是非ご参考ください。

お客様限定コンテンツの閲覧方法はこちら

1.波形によって時間の戦略が変化する

2.波形によって計算値の戦略が変化する

3.過去のサポートはレジスタンスに、レジスタンスはサポートに変化する

4.中間波動の力関係について

5.上げ3波動と下げ3波動が重なったときの力関係

6.追加の買いはなんのため?

7.利食いのパターンは計算値の達成以外にもある?

8.損切りの値を変更する場合は何を見る?

9.損失が続いたときは?

10.リスクが許容できないときは?

11.他の時間軸やテクニカル、ファンダメンタルはなぜ見ない?

以下のボタンから口座開設+1万通貨のトレードで「ローソク足手法の特典動画(37分18秒)」をプレゼント!

既にひまわり証券にFX口座をお持ちの方は?

2023年7月1日以降に1万通貨以上のお取引で特典動画をプレゼントいたします。

条件達成後に以下のお問い合わせフォームから

「ログインIDとお名前」および「特典動画希望」と明記して送信ください。

お取引状況を確認後、ご登録のメールアドレス宛に特典動画をお送りいたします。

過去に配信していた実践動画はこちら

過去に配信していた動画コンテンツ「ローソク足トレード手法」はこちらからご覧いただけます。

ご注意事項

本手法における相場状況・分析等の投資判断に影響を与える情報に関連する記載内容は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的としたものではありません。また、その正確性、信頼性、迅速性を当社が保証するものではありません。投資の最終決定は、ご自身の判断でお願いします。分析手法通りの運用は、将来の利益を保証するものではありませんのでご了承ください。

参考文献:一目均衡表第一巻・完結編・週間編(経済変動総研)、一目均衡表の研究(佐々木英信氏)